香港公司投保港險,真能實現“公轉私”與稅務優化嗎?

什麼是公司投保?

1

企業直接投保

投保人是公司,保單資產屬於公司。

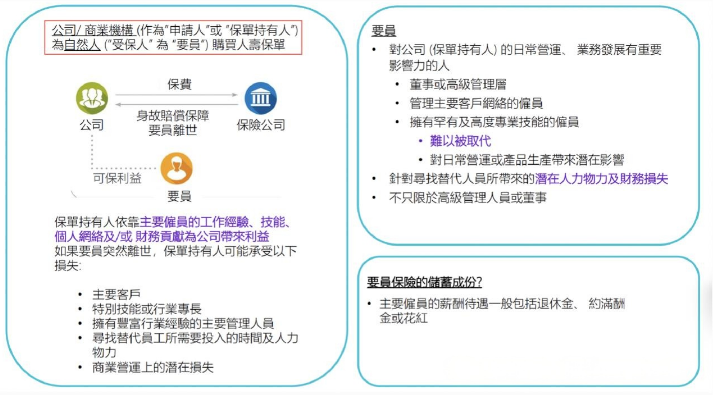

常見於“要員保單”,保障核心人員人身風險,賠付金歸屬公司。

公司為個人(如關鍵員工或管理層)投保時,這種做法不僅可以作為公司財務規劃的一部分,還有助於提升員工福利,同時有效防範因重要人員風險事件對公司運營造成的潛在損失。

投保完成後可以將保單持有人由公司改為個人,受保人和受益人將由新持有人指定。若個人為公司控股股東,且持股比例達到或超過50%,則有資格申請由公司代為繳納保費,但具體核保條件可能因保險公司而異。

2

企業為員工代繳保費糢式

投保人是員工個人,公司僅代為支付保費。

保單歸屬個人,屬於員工福利,賠償金歸屬員工或其家屬。

在此糢式下,盡管保費通過公司賬戶完成支付,但保險合同的核心權益(包括受益權)仍歸屬於員工個人,本質上是員工個人投保、公司協助完成保費支付的福利安排。

需明確的是,公司高層管理人員相關保險產品以保障公司利益為核心設計導向,若關鍵人員遭遇約定風險,公司將獲得相應賠償以彌補損失;而普通員工保險則聚焦於員工及其家屬的利益保障,旨在為員工家庭應對風險提供經濟支持,減輕家庭經濟負擔。

這兩種糢式在保單架構、歸屬權和稅務處理上存在本質區別。

公司投保的核心優勢解析

1

“公轉私” 功能:實現資產靈活轉換與配置

香港保單允許在合理範圍內進行轉讓,企業投保後,可通過變更投保人手續,將保單從公司名下轉至個人(股東)名下,實現“公轉私”。

保費支付可使用公司稅後利潤 未來理賠金和現金價值增長享受香港保險業的稅收優惠 配合離岸架構實現更優化的稅務規劃

適用場景舉例:

企業為高管投保,後期轉為個人持有,作為激勵。

股東通過公司繳費,未來轉為個人資產,實現財富轉移。

2

CRS 合規管理:合法優化稅務信息申報

“讓公司,而不是你個人,來持有香港保單”——它到底是避稅、避報,還是一種更高階的資產合規管理方式?

先說清楚:CRS不是“全球查賬”,而是“身份申報” CRS(Common Reporting Standard,簡稱共同申報準則)並不是一個“監控系統”,它的核心機制是:各國金融機構識別賬戶持有人是否為其他國家的稅務居民;如果是,就將賬戶信息(如持有人身份、賬戶餘額、收益等)報送到本地稅局;各國稅局之間再進行自動交換。所以,是否會被交換,關鍵在於賬戶持有人的身份。

CRS的本質是“稅務居民身份申報”,而非全面監控。公司持有保單時,金融機構識別的是公司身份,而非背後個人。

若公司為非中國稅務居民(如在BVI、香港等地註冊並積極運營),其金融賬戶信息通常不會自動交換至中國。

若公司為中國稅務居民,則仍需申報。

因此,公司投保不是“逃避”CRS,而是通過合法身份轉換,實現更優化的稅務信息管理。

3

資產隔離與債務防護:築牢風險安全屏障

保單歸公司所有,獨立於個人資產。即使個人面臨債務或法律糾紛,保單資產不受影嚮,具備較強的風險隔離功能。

4

稅務遞延與籌劃:拓展合規稅務優化空間

用儲蓄分紅險來投保,對應的保費一般不能稅前列支,如按照員工福利/資本性支出來做賬,企業本身應完成企業利得稅的申報和繳納。

用香港公司股東分紅無個人利得稅,但如果是中國的稅務居民,需要就其全球範圍內的所得納稅,包括在香港或者離岸公司分紅所得,但如果對應公司的利潤直接支付給保險公司給要員投保,由公司持有這部分保單,是一種遞延稅收申報的思路:

公司使用稅後利潤繳納保費,不直接抵扣稅款。

若公司為離岸架構,並配合信托或保單設計,可遞延或優化稅務負擔。

未來可通過“公轉私”或股權轉讓方式,實現資產傳承與稅務規劃。

公司投保的架構拆分與典型場景

企業可根據自身發展需求與核心目標,設計適配的保單架構,以下為常見場景及對應方案:

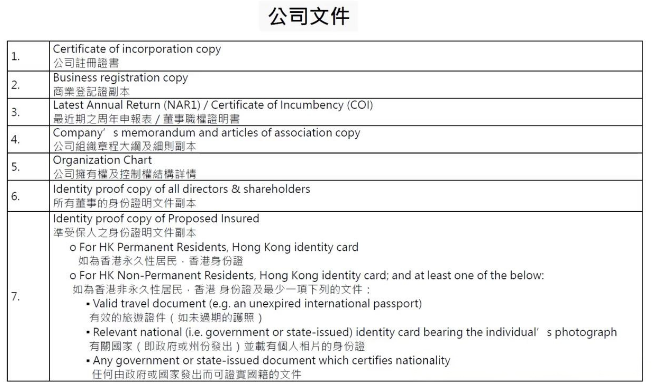

公司投保實操步驟指南 1️⃣ 確定投保目標 是保障要員?還是員工激勵?或是資產傳承? 2️⃣ 選擇保單類型 儲蓄分紅險、終身壽險等,根據資金用途選擇。 3️⃣ 設立投保主體 可使用現有公司,或新設離岸公司(如BVI、香港公司)。 4️⃣ 完成公司KYC與賬戶設立 提供公司註冊資料、股東結構、最終受益人(UBO)信息。 5️⃣ 簽署保單並繳納保費 完成保單條款確認與簽署,通過公司賬戶支付保費。 6️⃣ 後續管理與變更 若需辦理 “公轉私” 等變更手續,向保險公司提交正式申請,完成相關登記即可。 溫馨提示:合規是底線 CRS不是“藏資產”的工具,而是身份識別的機制。 公司投保是一種結構設計,並非逃避稅務申報。 所有架構都應在專業人士、稅務顧問的指導下完成,確保合法合規。 香港保險的多元功能中,公司投保無疑是條通往“資產保護、稅務優化、傳承規劃”的進階路徑。 無論是“公轉私”的靈活轉換,還是配合離岸架構實現信息管理,都體現了香港保單在全球化資產配置中的獨特價值。 在全球信息越來越透明的今天,它的價值不在於讓你“消失”,而在於讓你更聰明、更合規、更安全地管理你的財富。